活動レポート

- 相続/贈与/事業承継

土地の評価方法

土地や建物を相続や贈与によって取得した場合、

相続税や贈与税の計算のために評価額を求める必要がります。

相続税や贈与税の財産評価は原則は時価で評価しますが、

土地・建物に関しては以下の方法で評価します。

-

建物

建物は固定資産税評価額に1.0を乗じて算出します。

よって評価額は固定資産税評価額と同額になります。

-

土地

土地は原則、宅地・田・畑・山林などの地目ごとに評価を行っています。

評価方法は路線価方式と倍率方式の2種があります。

-

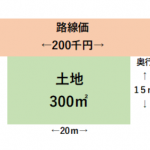

路線価方式

路線価(※)が定められている地域での評価方法です。

路線価方式による土地の価格は線価をその土地の形状等に応じた

奥行価格補正率などの各種補正率で補正した後に、

その土地の面積を乗じて計算します。

(※)路線価とは、路線(道路)に面する標準的な宅地の1平方メートル当たりの

価額のことで、千円単位で表示しています。

評価額=正面路線価×奥行価格補正率×面積

(例)普通住宅地区の場合

下記の図の場合では奥行価格補正率は1.00なので

評価額=200千円×1.00×300㎡=60,000千円(6,000万円)

となります。

-

倍率方式

路線価が定められていない地域での評価方法です。

倍率方式による土地の評価額は、

その土地の固定資産税評価額に一定の倍率を乗じて算出します。

相続のことなどお困りごとがございましたらお気軽にお問い合わせください。

参照

https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4602.htm

奥行補正率表

https://www.nta.go.jp/law/tsutatsu/kihon/sisan/hyoka_new/02/07.htm

お問い合わせ

税理士法人 広島パートナーズ

TEL:082-263-0916

Mail:partners@hp-tax.com