活動レポート

- 相続/贈与/事業承継

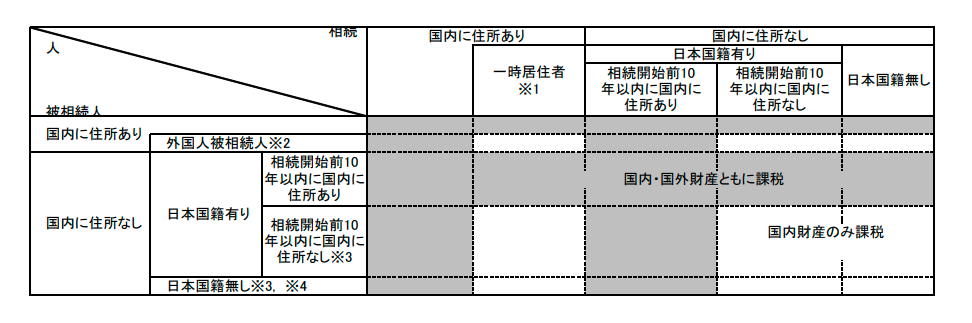

相続人(財産をもらう人)が外国に居住しているときの相続税の課税対象財産について

相続税は被相続人と相続人の国籍・居住地によって課税対象財産が異なります。

(1)日本国外にある財産についても相続税の対象となる者

1 財産を取得したときに日本国籍を有している場合

①相続開始(被相続人の死亡した日)前10年以内に日本国内に住所があった人、

もしくは、②相続開始前10年以内に日本国内に住所がなく、

被相続人が外国人被相続人又は非居住被相続人でない人

2 財産を取得したときに日本国籍を有していない場合

被相続人が外国人被相続人、非居住被相続人又は非居住外国人でない人

海外居住者については、日本から転居後の期間が納税義務者の判定に影響し、

相続開始前10年以内に日本に住んでいた場合には、国内居住者と同様の扱いとなります

(日本国籍を有していない者を除く)。

留学や海外出張など一時的に日本国内を離れている人は、

日本国内に住所があることになります。

(2)日本国内にある財産だけが相続税の課税対象となる者

1 財産を取得したときに日本国籍を有している場合

相続開始前10年以内に日本国内に住所がなく、

被相続人が外国人被相続人又は非居住被相続人である人

2 財産を取得したときに日本国籍を有していない場合

相続などで財産を取得したときに日本に住所がある人のうち一時居住者であり、

かつ、被相続人が外国人被相続人又は非居住被相続人である人

※1「一時居住者」

相続開始の時において在留資格を有する者で、相続開始前15年以内において

国内に住所を有していた期間の合計が10年以下である人をいいます。

※2「外国人被相続人」

相続開始の時において在留資格を有し、かつ、日本国内に住所を有していた人をいいます。

※3「非居住被相続人」

相続開始の時に日本国内に住所を有していなかった被相続人で、

①相続の開始前10年以内のいずれかの時において

日本国内に住所を有していたことがある人のうち、そのいずれの時においても

日本国籍を有していなかった人、または、

②その相続の開始前10年以内に日本国内に住所を有していたことがない人をいいます。

※4「非居住外国人」

平成29年4月1日から相続又は遺贈の時まで引き続き日本国内に住所を有しない人で

日本国籍を有しない人をいいます。

平成27年7月1日以降に「国外転出時課税の納税猶予の特例」の適用を受けていたときは、

取扱いが異なる場合があります。

また、相続などで財産を取得していない場合でも、

被相続人から生前に贈与を受けた財産について相続時精算課税の適用を受けている場合には、

相続時精算課税の対象となった財産が相続税の課税対象になります。

財産相続又は遺贈等により取得した財産の所在の判定は、その種類によりことなります。

判定については国税庁の以下のページをご覧ください。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4138.htm

参考

https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4138_qa.htm#q1

https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4138.htm

https://www.nta.go.jp/law/shitsugi/sozoku/06/01.htm

https://www.mof.go.jp/tax_policy/tax_reform/outline/fy2021/explanation/p758-778.pdf

お問い合わせ

税理士法人 広島パートナーズ

TEL:082-263-0916

Mail:partners@hp-tax.com

「突然の相続が発生したら…」「生前にも相続税対策をしたいと思ったら…」相続税についてお気軽にご相談ください|税理士法人広島パートナーズ (hp-souzoku.com)